La omnicanalidad bancaria ha supuesto un desafío de enormes proporciones para la mayoría de las entidades, en un sector hasta ahora ciertamente tradicional, lo que les ha obligado a tener que llevar a cabo una redefinición completa de su relación con el cliente para aprovechar al máximo todas las oportunidades que ofrece el desarrollo de los nuevos canales .

El deslizamiento desde el escenario offline hasta el mercado online ha sido el más rápido en un sector que siempre ha sido eminentemente presencial. Un 44% de consumidores asegura que no confiaría en un banco sin oficinas, pero, sin embargo, hasta un 66% considera clave que la entidad cuente con su propia presencia online, según los datos de la última Global Banking Survey. Entonces, ¿por qué es tan importante la omnicanalidad en el sector bancario?

¿Qué es la omnicanalidad bancaria y por qué es tan importante?

La estrategia de digitalización llevada a cabo por la inmensa mayoría de las entidades bancarias del mundo ha obligado a tener que integrar todos los canales de comunicación en dichas estrategias, empezando por la simple presencia online pasando por la multicanalidad (esencialmente apps), hasta la omnicanalidad actual.

La industria financiera en su mayoría se encuentra aún en este momento desarrollando su infraestructura y la implementación de todos los recursos necesarios para esa adaptación digital. Casi todos los bancos son ya digitales, todavía muy pocos ofrecen ominicanalidad.

Porque si bien integrar una correcta estrategia omnicanal en el sector bancario es necesaria, estos todavía no pueden considerarse todavía como un sustituto del ámbito offline. De esta forma, resulta necesaria no solo la implementación, sino que los canales físico y digital en cualquier canal deban alinearse y complementarse ante sí, con el objetivo de poder ofrecer una experiencia única al consumidor.

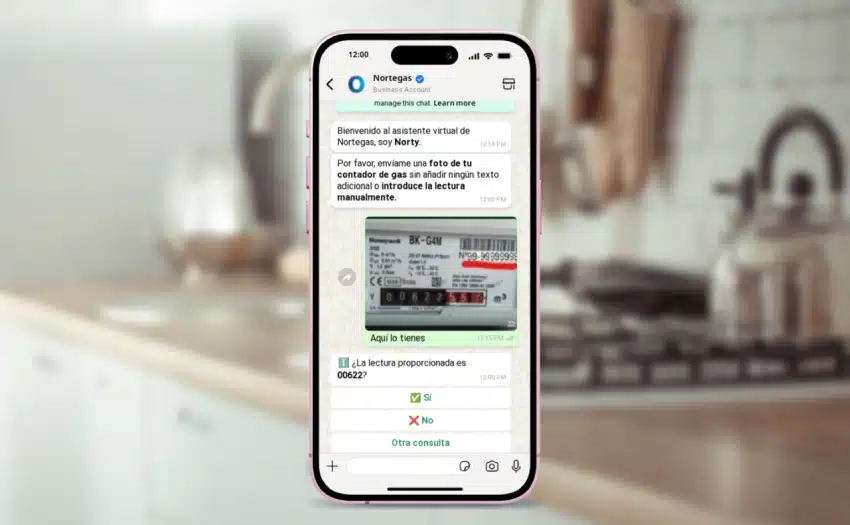

El uso de los chatbots en la banca se han probado como uno de los mejores recursos para ofrecer una experiencia de usuario satisfactoria a nuestros usuarios. Es sin duda una de las medidas más efectivas para competir con las industrias emergentes en el sector, como es el caso de las fintech.

Lógicamente, el aspecto más usado en la integración y el desarrollo de este tipo de herramientas en el sector bancario, es el referente a la mejora de la atención al cliente. Una buena integración de los chatbots en los procesos operativos de la banca permiten obtener un acceso rápido a la información, así como ofrecer las preguntas frecuentes que los clientes necesitan.

A través de un chatbot es posible personalizar la experiencia del cliente en su interacción con la plataforma bancaria. De este modo, se logra minimizar la distancia existente en el ámbito online frente al offline, gracias a la personalización inherente a la interacción con chatbots.

Para la propia entidad bancaria, la implementación de este tipo de soluciones hace que se optimicen los recursos necesarios en la atención al cliente, focalizando los esfuerzos de recursos humanos especializados en aquellos escenarios que realmente van a poder aportar un valor diferencial.

¿Qué más pueden hacer los chatbots en el sector bancario?

Dejando aparte el uso obvio en la atención al cliente, entre los usos que podemos encontrar de los chatbots en el sector bancario se pueden encontrar muchos otros casos de uso, por ejemplo:

- Envío de dinero: Con el chatbot se pueden realizar hasta pago de facturas individuales (transferencias) a programar estas de forma periódica sin más necesidad de interacción que un breve diálogo, verificando todo ello con las mismas medidas de seguridad que cualquier acceso online.

- Consultas instantáneas: Mediante la interacción con el chatbot es posible llevar a cabo la consulta de saldo, tanto en cuentas corrientes, como en préstamos, fondos y en general todos los productos financieros contratados .

- Alertas: Los canales de mensajería ofrecen un entorno de comunicación ideal para notificar al usuario movimientos, avisarle cuando suceda determinada circunstancia, como una variación determinada en la valoración de sus activos como fondos o acciones, y poder actuar en consecuencia.

- Servicios geolocalizados: Cada vez es más común que salgamos de casa sin nada más que el móvil, o que perdamos nuestras tarjetas. Mediante un sencillo diálogo e intercambio de claves, el chatbot puede llevarnos al cajero más cercano y extraer dinero sin ningún tipo de soporte físico ni medio de pago en el móvil.

Como especialistas en el desarrollo de chatbots y soluciones basadas en Inteligencia Artificial, desde Aunoa contamos con una amplia trayectoria y formación en este tipo de soluciones que permiten la omnicanalidad bancaria. Estás a un paso para encontrar la mejor fórmula con la que satisfacer las necesidades de los usuarios de tu entidad bancaria. ¿A qué esperas para contactar con nosotros?